17.12.2010 | 22:22

Umsögn mķn um žetta makalausa frumvarp

Ķ nóvember sendi ég inn umsögn til efnahags- og skattanefndar śt af žessu makalausa frumvarpi. Umsögnin mķn er hér fyrir nešan og hef ég ķ sjįlfu sér litlu viš hana aš bęta. Hvort aš nefndarmenn hafi kynnt sér meginröksemdir lįnžega ķ žessu mįli kemur vęntanlega betur ķ ljós į nęstunni en samkvęmt nefndarįliti fulltrśa SF og VG fę ég ekki séš aš svo sé.

Žessi rķkisstjórn hefur stašiš žétt viš bakiš į fjįrmįlastofnunum og sett upp leikžętti hvaš eftir annaš žar sem fólk er blekkt til aš trśa aš veriš sé aš koma meš lausnir į skuldavanda heimilanna. Allar róttękar tillögur hafa veriš slegnar śt af boršinu eša einfaldlega gert lķtiš śr žeim.

-----------------------------------------------------------------------------------------

Umsögn um frumvarp til laga um breytingu į lögum um vexti og verštryggingu, lögum um ašgeršir ķ žįgu einstaklinga og fyrirtękja vegna banka- og gjaldeyrishrunsins og lögum um umbošsmann skuldara, meš sķšari breytingum.(Žingskjal 225 – 206. mįl).

Sendandi: Siguršur Hr. Siguršsson (samkvęmt erindi).

Žó svo aš yfirlżstur tilgangur frumvarpsins sé góšra gjalda veršur og naušsynlegt sé aš fyrirbyggja aš žśsundir neytenda žurfi aš leita į nįšir dómstóla til aš fį ólögmętum lįnasamningum sķnum hnekkt, er żmislegt ķ śtfęrslu frumvarpsins sem tępast heldur vatni og er sķst til žess falliš aš skapa sįtt og leiša til sanngirni.

Undirritašur vill gera athugasemdir viš fyrstu 3 greinar frumvarpsins sem snśa aš breytingu į lögum um vexti og verštryggingu nr. 38/2001, og žį sér ķ lagi grein 2 sem hefur ķ för meš sér verulegar breytingar sem varša samningsskilmįla gengistryggšra lįna meš neikvęšum og ófyrirséšum afleišingum fyrir efnahag žśsundir neytenda. Ef frumvarpiš fengi samžykki Alžingis ķ óbreyttri mynd vęri auk žess verulega raskaš grundvelli og nokkrum mikilvęgum forsendum ķ žeim mįlum sem dómstólar hafa nś til mešferšar (ž.į.m. mįl undirritašs), sem varša gengistryggš hśsnęšislįn. Žannig veikir frumvarpiš réttarstöšu neytenda ķ mįlaferlum gegn kröfuhöfum og fjįrmįlastofnunum žvert į yfirlżst markmiš žess sem er m.a. aš tryggja sanngirni og réttlęti.

Rétt er aš minna į aš forveri hęstvirts rįšherra og flutningsmanns frumvarpsins rįšlagši ašilum meš gengistryggš lįn aš leita lišsinnis dómstóla til aš fį śrlausn sinna mįla. Žeir sem žaš geršu hafa nś žegar eytt miklum tķma og hįum fjįrhęšum ķ undirbśning og mįlarekstur og yrši žaš meš hreinum ólķkindum ef setja ętti allt žaš ferli ķ uppnįm sem aftur myndi leiša til annars konar mįlshöfšana.

1.gr. Frumvarpinu er ętlaš aš gera svonefnd gengistryggš lįn lögleg žegar lögašilar og ašrir ašilar ķ atvinnurekstri eiga ķ hlut. Ekki viršist žį skipta mįli hvort aš viškomandi ašili hafi tekjur ķ erlendum gjaldeyri eša ekki. En hvers vegna į nś aš leyfa gengistryggingu skulda ķ ķslenskri mynt ef ekki til aš réttlęta žau ótalmörgu brot fjįrmįlastofnana į lögum sem banna gengistryggingu?

Ķ athugasemd um 1. gr. segir ķ 5. mįlsgrein: “Vandséš er hver efnislegi munur sé į žvķ aš taka lįn ķ erlendri mynt eša taka lįn ķ ķslenskri mynt sem bundin er viš gengi erlendra gjaldmišla”. Ef svo er, hvaš žrżstir žį į um aš leyfa gengistryggingu sem eitt form verštryggingar?

Einnig er vert aš hafa ķ huga hvernig gengistryggš lįn hafa veriš bókfęrš hjį fjįrmįlastofnunum. Hafa žau veriš bókfęrš sem gjaldeyriseign žrįtt fyrir aš vera ķ raun eign ķ ķslenskum krónum? Ķ gildi eru reglur um gjaldeyrisjöfnuš sem varša lįnastofnanir, sjį 13. gr. laga um Sešlabanka Ķslands nr. 36/2001. Vęri mögulega meš fyrirhugašri breytingu veriš aš skjóta stošum undir bókhaldskśnstir sem gętu gefiš kolranga mynd af raunverulegri eign viškomandi ašila ķ erlendum myntum og ž.a.l. gjaldeyrisforša žjóšarbśsins?

Lagt er til aš gengistrygging lįna ķ ķslenskri mynt verši eftir sem įšur óheimil žar sem aš lögašilar geti allt eins tekiš lįn raunverulega ķ erlendum myntum.

2. gr. Meš frumvarpinu yrši 18. gr. laga um vexti og veršbętur nr. 38/2001 umbylt, en hśn fjallar ķ nśgildandi lögum um įbyrgš af ógildum samningsįkvęšum um vexti, drįttarvexti eša endurgjald fyrir lįnveitingu eša umlķšun skuldar. Hingaš til hefur sś kvöš einungis veriš į hendi kröfuhafa aš endurgreiša lįntaka žį fjįrhęš sem hann hefur ranglega af honum haft vegna ógildra samninga. Ekkert er kvešiš į um samskonar įbyrgš lįntaka hvaš žetta varšar, enda koma žeir sjaldnast aš gerš lįnasamninga, allavega ekki almennir neytendur. Neytendur eru alltaf ķ stöšu veikari ašilans og eiga undir engum kringumstęšum aš vera įbyrgir fyrir ólögmęti samninga eša handvömm viš gerš žeirra. Sś įbyrš hvķlir hins vegar ešlilega į lįnveitanda meš sķna séržekkingu og żmsar lagalegar skyldur.

- Samkvęmt fyrirhugašri breytingu munu vaxtaįkvęši samnings sjįlfkrafa teljast ógild ef skilmįlar um verštryggingu eša gengistryggingu brjóta ķ bįga viš lög og munu lįnin žį bera vexti (ex tunc) samkv. 4. gr. (lęgstu óverštr. vextir SĶ).

Hvergi ķ nśgildandi lögum er kvešiš į um aš eitt samningsįkvęši ógildi sjįlfkrafa annaš og er tekist į um žetta atriši ķ žeim įgreiningsmįlum sem Hęstiréttur hefur nś til mešferšar. Auk žess yrši žetta ķ ósamręmi viš 36. gr. (c) samningalaga nr. 7/1936 žar sem segir ķ 2. mgr.:

“Samningur telst ósanngjarn strķši hann gegn góšum višskiptahįttum og raski til muna jafnvęgi milli réttinda og skyldna samningsašila, neytanda ķ óhag. Ef slķkum skilmįla er vikiš til hlišar ķ heild eša aš hluta, eša breytt, skal samningurinn aš kröfu neytanda gilda aš öšru leyti įn breytinga verši hann efndur įn skilmįlans.”

Lagt er til aš vķxlverkun į ógildingu skilmįla verši endurskošuš meš hagsmuni neytenda ķ huga. Ekki er réttlętanlegt aš įkvarša ašra og meira ķžyngjandi skilmįla um vexti og vaxtavexti (ex tunc) ķ staš umsaminna samningsvaxta. Minnt er į aš meginreglur neytendaréttar EES eru ķ fullu gildi į Ķslandi en žęr reglur eiga aš koma ķ veg fyrir aš hagsmunum neytenda sé fórnaš. - Neytendur verša einnig geršir įbyrgir ef śtreikningar eftir endurįkvöršun vaxta sżna aš of lķtiš hefur veriš greitt (ex tunc). Hér er um afturvirka vaxtaįkvöršun aš ręša sem er andstęš reglum EES-réttar sem innleiddar hafa veriš į Ķslandi. Slķk endurįkvöršun vaxta gęti stórlega aukiš į greišslubyrši neytenda mörg įr aftur ķ tķmann en frumvarpiš gerir rįš fyrir aš mismuninum yrši bętt ofan į höfušstól lįnsins auk žess aš krefjast mętti vaxtagreišslu af mismuninum. Ljóst er aš um gķfurlega ķžyngjandi breytingar yrši aš ręša fyrir fjölmarga neytendur sem stašiš hafa ķ skilum og greitt afborganir af lįnum sķnum ķ góšri trś. Vextirnir af endurkröfunni einir og sér gętu valdiš verulegri hękkun höfušstóls.

Ekki viršist skipta neinu mįli hvort veš fyrir lįninu sé ķ fasteign, bifreiš, tjaldvagni eša öšru lausafé – allt fęr sömu mešferš žó svo aš lįn meš veši ķ fasteignum njóti išulega mun betri kjara en önnur neytendalįn.

Hér yrši raunar į feršinni eignaupptaka, ekki hjį kröfuhöfum eins og alžingismenn viršast sumir hverjir helst hafa įhyggjur af, heldur neytendum. Slķkt myndi eflaust innan tķšar koma til įlita hjį EFTA-dómstólnum og gęti žaš skapaš umtalsverša skašabótaįbyrgš į hendur rķkissjóši.

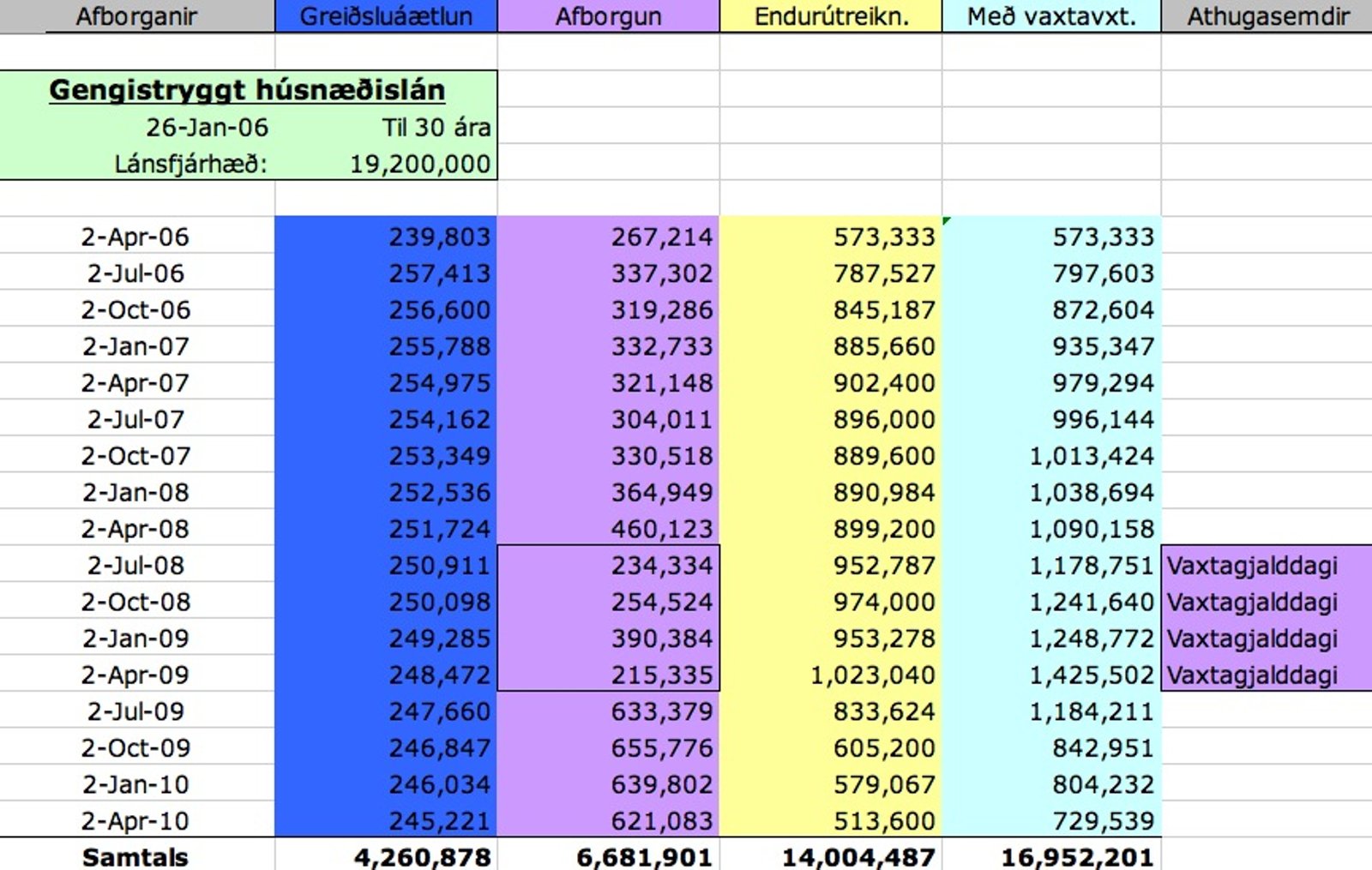

Ķ mešfylgjandi töflu og lķnuriti mį sjį tölur yfir raunverulegt hśsnęšislįn sem bķšur nišurstöšu Hęstaréttar ķ dómsmįli undirritašs. Žetta er nokkuš dęmigert 19,2 milljóna myntkörfulįn til 30 įra, tekiš ķ janśar 2006. Tölurnar sżna greišslubyrši m.v. afborganir įrsfjóršungslega fram til aprķl 2010 og ber himinn og haf į milli žess sem upphafleg įętlun bankans gerši rįš fyrir (dökkblįtt) og žess sem endurśtreiknašir vextir hafa ķ för meš sér (gult), hvaš žį ef vöxtum af mismuninum er bętt viš (ljósblįtt). Einnig mį sjį afborganir (fjólublįtt) sem grundvölluš var į ólögmętri gengistryggingu og bankinn innheimti, (į tķmabili einungis greiddir vextir). Dęmi žetta sżnir vel fįrįnleika žess aš lįta śrskurš Hęstaréttar frį 16. september 2010 vera fordęmisgefandi fyrir öll gengistryggš hśsnęšislįn en frumvarp žetta byggir aš verulegu leyti į žeim śrskurši. Til aš fį śt greišslubyrši į įri žarf aš margfalda tölur meš 4.

Endurśtreikningur ķ dęminu hér (gulur litur) er geršur af kröfuhafa į forsendum dóms Hęstaréttar frį 16. sept. sl. og er vafalaust réttur mišaš viš gefnar forsendur. Aš višbęttum vaxtavöxtum af mismuni endurśtreiknings og afborgana (ljósblįr litur) er śtkoman hins vegar hįš óvissužįttum en tölur yršu lķklegast enn hęrri en dęmiš hér sżnir. Lęgstu óverštryggšu vextir SĶ voru notašir til grundvallar śtreiknings į vaxtavöxtum.

Lagt er til aš endurįkvöršun vaxta vegna ógildra skilmįla verši einungis framvirk (ex nunc) og réttur neytenda aš fullu virtur sbr. meginreglur neytendaréttar EES. Ólķklegt hlżtur aš teljast aš EFTA-dómstóllinn muni samžykkja einhliša afturvirkar skilmįlabreytingar sem žessar en afleišingar žeirrar nišurstöšu myndu leiša til skašabótaįbyrgšar rķkisins gagnvart neytendum og gęti žaš oršiš rķkissjóši ęši kostnašarsamt.

Lagt er til aš endurįkvöršun vaxta vegna ógildra skilmįla verši einungis framvirk (ex nunc) og réttur neytenda aš fullu virtur sbr. meginreglur neytendaréttar EES. Ólķklegt hlżtur aš teljast aš EFTA-dómstóllinn muni samžykkja einhliša afturvirkar skilmįlabreytingar sem žessar en afleišingar žeirrar nišurstöšu myndu leiša til skašabótaįbyrgšar rķkisins gagnvart neytendum og gęti žaš oršiš rķkissjóši ęši kostnašarsamt.

- Frumvarpiš segir til um aš lengri lįnasamningar en til 5 įra breytist ķ verštryggš lįn nema skuldari kjósi heldur óverštryggša vexti ķ samręmi viš 4. gr. 38/2001 eša ef samiš er um betri kjör honum til handa. Ennfremur er kröfuhafa gefiš sjįlfdęmi um aš breyta lįnasamningi 5 įrum sķšar, (sjį ath. viš 3. gr. lišur a).

Ķ 5. mįlsgrein athugasemda viš 2. gr. segir m.a.: “Meš tilliti til jafnręšis og réttlętissjónarmiša er hér žvķ lagt til aš skuldurum vešlįna, meš ógildri gengistryggingu, standi til boša aš greiša framvegis af lįnum sķnum sem žau vęru verštryggš.” Rétt er aš hafa žaš hugfast aš lįnafyrirtękin bušu mun hagstęšari kjör og lęgri vexti į myntkörfulįnum en almennt žekktust į Ķslandi. Žessi lįn voru kynnt neytendum meš stęrri auglżsingum en almennt tķškušust, dag eftir dag, viku eftir viku, svo mįnušum og jafnvel įrum skipti. Lķklegt veršur aš teljast aš margir neytendur hefšu alls ekki tekiš į sig skuldbindingar sem žessar ef einungis “hefšbundin” verštryggš lįn hefšu veriš ķ boši.

Hvaš varšar ašra möguleika en verštryggt lįn er vert aš įrétta aš ekki er sjįlfgefiš aš žaš verši žrautalaust fyrir neytendur aš semja um nżja skilmįla viš kröfuhafa. Oft į tķšum hefur traustiš tapast, sérstaklega žar sem mįlarekstur er ķ gangi eša kröfuhafi er fyrirtęki ķ žrotamešferš meš litla eša enga višskiptamannažjónustu og meš žaš eitt aš markmiši aš hįmarka endurheimtur.

Margt bendir til aš žegar til lengri tķma er litiš séu heildarafborganir af myntkörfulįni (gengistryggšu) mun lęgri en af sambęrilegu verštryggšu hśsnęšislįni žó svo aš sveiflur kunni aš vera meiri. Ekki veršur žvķ annaš séš en aš žaš eigi aš skerša kjör neytenda verulega meš fyrirhugušum lagabreytingum, žrįtt fyrir aš žeir hafi engin lög brotiš, ólķkt lįnveitendum. Erfitt er aš koma auga į sanngirni ķ žeirri rįšstöfun.

Lagt er til aš myntkörfulįn eša gengistryggš lįn breytist ekki sjįlfkrafa ķ “hefšbundin” verštryggš lįn heldur verši leitaš annarra leiša meš hag neytenda aš leišarljósi. Finna žarf sanngjarnari śrręši meš vöxtum og afborgunum eins nįlęgt žeim upprunalegu og kostur er . Neytendur ęttu ekki aš žurfa aš reiša sig į nįš og miskun kröfuhafa meš śrlausn sinna mįla og minnt er į žęr skyldur sem EES-reglur kveša į um aš neytendur fįi fyrirfram réttar og nįkvęmar upplżsingar um žęr skuldbindingar sem žeir undirgangast.

3. gr. lišur a. Vakin er athygli į žessu oršalagi: “Aš lišnum fimm įrum skulu vaxtakjör endurskošuš og er žį lįnveitanda heimilt aš įkveša vaxtakjör sem mišast viš sambęrilegar lįnveitingar hans į žeim tķma er til endurskošunar kemur.” Tępast er hęgt aš skilja žetta öšruvķsi en aš neytendur verši upp į nįš og miskunn kröfuhafa komnir sem fį žį sjįlfdęmi um aš breyta lįnasamningum og kjörum lįnanna.

3. gr. lišur c. Ķ 90 daga frį gildistöku laganna “skal meš samningi kröfuhafa og skuldara vera heimilt aš fęra höfušstól lįnsins ķ erlendar myntir eins og um gilt erlent lįn hafi veriš aš ręša frį stofntķma kröfunnar”.

En hvaš er žaš ķ frumvarpinu sem tryggir neytanda algjörlega sambęrileg kjör į erlendu lįni og į hinu ólögmęta gengistryggša lįni? Reyndar viršist lįnveitanda ekki skylt samkvęmt oršalagi 3. gr. c aš virša óskir neytanda um breytingu yfir ķ erlent lįn. Athugasemd um greinina styšur žaš sjónarmiš en žar er talaš um “heimild til aš semja viš lįnveitendur sķna”. Hafa ekki allir heimild til žess hvort eš er?

Hér žarf aš kveša mun fastar aš orši og tryggja rétt neytenda svo aš lįnveitandi geti ekki hafnaš ósk hans eša sett fram kröfu um óhagkvęmari skilmįla.

Helstu nišurstöšur: Žó svo aš yfirlżstur įsetningur meš žessu frumvarpi sé af hinu góša óttast undirritašur aš veriš sé aš gera neytendum meš gengistryggš lįn mikinn bjarnargreiša meš ósanngjörnum įkvęšum žess. Ķ nafni jafnręšis og sanngirni er verulega veriš aš žyngja vaxtabyrši af lįnum žessum afturvirkt og setja nżja óhagstęša skilmįla ķ staš žeirra sem fyrir eru. Žetta brżtur ķ bįga viš neytendavernd EES-réttar sem er ķ fullu gildi į Ķslandi. Neytendur eru klįrlega veikari ašilinn ķ žessu reiknidęmi og mikil naušsyn aš standa žétt viš bakiš į žeim žar sem kröfuhafar munu eflaust leita allra leiša til aš “endurheimta” meint tap sitt vegna ólögmęti gengistryggingarinnar.

Frumvarpiš byggir į dómum Hęstaréttar frį 16. jśnķ og 16. september sl. en sķšarnefndi dómurinn var efnislega samhljóša tilmęlum Sešlabanka Ķslands og FME frį 30. jśnķ um endurśtreikning lįnasamninga vegna óskuldbindandi gengistryggingarįkvęša. Žau tilmęli voru gefin śt til aš “skapa festu ķ višskiptum į fjįrmįlamarkaši og stušla aš virku og öruggu fjįrmįlakerfi” eins og segir ķ tilmęlunum. Žvķ er žaš ljóst er aš hagur fjįrmįlastofnana og öryggi fjįrmįlakerfisins hafa hér skipt meginmįli en ekki hagsmunir neytenda sem viršast engu sķšur eiga aš taka skellinn af ólögmętum samningsskilmįlum sem žeir žó įttu engan žįtt ķ aš śtbśa. Erfitt er aš koma auga į žį sanngirni sem ķ žvķ felst.

Tilgreindir dómar Hęstaréttar fjöllušu auk žess um uppgjör bķlalįns sem ķ meira lagi er vafasamt aš leggja til grundvallar fyrir öllum gengistryggšum lįnum til lengri eša skemmri tķma, sama hvort žau voru tekin til kaupa į fasteign, ökutęki, tjaldvagni, bķl eša einfaldlega til daglegrar neyslu.

Vert er aš hafa ķ huga aš žar sem gengistryggingarįkvęši lįnasamninganna eru ólögmęt og óskuldbindandi mįttu kröfuhafar ekki uppreikna höfušstól žeirra og afborganir. Höfušstóll lįnanna stóš žvķ ķ staš og meint “stökkbreyting” įtti sér enga lagalega stoš. Žvķ er žaš rangt sem išulega er haldiš fram og nś sķšast į minnisblaši meš žessu frumvarpi žar sem segir: “Skuldir heimilanna lękka um 40-50 milljarša króna viš žessa ašgerš, aš mešaltali um nęrri eina og hįlfa milljón į heimili meš gengisbundiš lįn.” Hér er veriš aš afvegaleiša umręšuna og hlżtur aš verša aš gera žį kröfu til stjórnvalda aš bera ekki svona upplżsingar į borš. Réttara er aš skuldir heimilanna hękka verulega žar sem bśast mį viš žvķ aš aukin greišslubyrši eftir endurśtreikning (ex tunc) auk vaxta af mismuninum yrši bętt viš höfušstól lįnanna eins og lżst er ķ 2. gr. Žannig gęti höfušstóll lįns meš óskuldbindandi gengistryggingu hękkaš ķ einu stökki um 60% eša meira ķ kjölfar fyrirhugašra lagabreytinga.

Frumvarp žetta er lagt fram į sama tķma og tekist er į um fyrstu įlitamįlin sem varša gengistryggš hśsnęšislįn fyrir Hęstarétti. Erfitt er aš sjį žaš fyrir hvernig dómarar muni bregšast viš frumvarpinu verši žaš samžykkt, en augljóslega eru ķtarlegar greinargeršir mįlsašila mišašar viš allt önnur lög en frumvarpiš hefur ķ för meš sér. Lagagrundvelli yrši ž.a.l. kippt undan mįlsašilum. Ķ nokkrum mįlum hefur veriš óskaš eftir rįšgefandi įliti EFTA-dómstólsins um vexti af gengistryggšum lįnum og hefur Hérašsdómur Reykjavķkur nżlega fallist į kröfu žess efnis.

Loks er įstęša til aš minna į skattalega óvissu sem gęti skapast vegna frumvarps žessa. Hįar upphęšir munu skipta um hendur eša fęrast til ķ bókhaldi žegar og ef lįn verša endurśtreiknuš mišaš viš gjörólķkar forsendur. Naušsynlegt er aš bśa svo um hnśtana aš leišréttingar į höfušstól verši ekki skattlagšar fyrir neytendur sem stašiš hafa ķ skilum meš sķn lįn ķ góšri trś.

Meš afturvirkum lagabreytingum viršast höfundar frumvarpsins algjörlega hafa gleymt “lögmętisreglunni”, verndun eignaréttar neytenda undir Evrópusįttmįlanum (1. gr. Protocol 1 European Convention of Human Rights) og öllum meginreglum neytendaréttar EES sem eru ófrįvķkjanlegar og ķ fullu gildi į Ķslandi. Rķkiš gęti hęglega oršiš skašabótaskylt gagnvart neytendum burtséš frį mögulegum skašabótum sem kröfuhafar “gömlu bankanna” gętu įunniš sér meš fulltingi dómstóla. Óvissan er slķk aš Hérašsdómur Reykjavķkur hefur nś óskaš eftir įliti EFTA-dómstólsins varšandi vaxtaskilmįlabreytingar.

|

Gengislįnafrumvarp śr nefnd |

| Tilkynna um óvišeigandi tengingu viš frétt | |

Flokkur: Stjórnmįl og samfélag | Breytt 18.12.2010 kl. 00:00 | Facebook

ak72

ak72

malacai

malacai

volcanogirl

volcanogirl

arikuld

arikuld

formosus

formosus

baldvinj

baldvinj

bergursig

bergursig

birgitta

birgitta

dofri

dofri

elvira

elvira

folkerfifl

folkerfifl

geimveran

geimveran

gragnar

gragnar

hallurmagg

hallurmagg

hallibjarna

hallibjarna

heidistrand

heidistrand

skessa

skessa

hildurhelgas

hildurhelgas

kht

kht

gorgeir

gorgeir

hlini

hlini

hlynurh

hlynurh

imbalu

imbalu

kulan

kulan

kreppan

kreppan

prakkarinn

prakkarinn

katrinsnaeholm

katrinsnaeholm

photo

photo

leifur

leifur

konukind

konukind

landvernd

landvernd

larahanna

larahanna

vistarband

vistarband

mortenl

mortenl

manisvans

manisvans

leitandinn

leitandinn

ragnar73

ragnar73

ragjo

ragjo

salvor

salvor

samstada

samstada

shv

shv

steinibriem

steinibriem

svatli

svatli

sveinnolafsson

sveinnolafsson

savar

savar

nordurljos1

nordurljos1

torfusamtokin

torfusamtokin

vefritid

vefritid

vga

vga

tibet

tibet

vest1

vest1

kreppukallinn

kreppukallinn

gustichef

gustichef

aevark

aevark

omarragnarsson

omarragnarsson

oskvil

oskvil

thorsaari

thorsaari

tbs

tbs

andres08

andres08

astajonsdottir

astajonsdottir

baldvinb

baldvinb

gattin

gattin

ding

ding

lillo

lillo

bofs

bofs

fun

fun

jonarnarson

jonarnarson

jonthorolafsson

jonthorolafsson

liljaskaft

liljaskaft

ludvikludviksson

ludvikludviksson

duddi9

duddi9

sigurduringi

sigurduringi

siggith

siggith

stjornlagathing

stjornlagathing

kreppuvaktin

kreppuvaktin

valgeirskagfjord

valgeirskagfjord

vignir-ari

vignir-ari

villibj

villibj

Athugasemdir

Gott hjį žér aš senda žeim umsögn. Vonandi aš eitthvaš mark verši tekiš į žér.

Gušmundur Įsgeirsson, 17.12.2010 kl. 22:32

Žakka žér fyrir frįbęrt framtak. Geturšu sagt mér eitthvaš um hvenęr dómur Hęstaréttar ķ mįli žķnu gęti legiš fyrir?

Gušmundur K Zophonķasson, 18.12.2010 kl. 00:16

Ašalmešferš fyrir Hęstarétti ķ mįli mķnu gegn Frjįlsa Fjįrfestingarbankanum veršur 19. janśar. Ég veit ekki hversu langan tķma žaš mun taka fyrir dóminn aš skila nišurstöšu. Lķklega veršur žetta fyrsta mįliš žar sem tekist er į um gengistryggt hśsnęšislįn fyrir Hęstarétti og munu 5 dómarar dęma ķ mįlinu.

Frumvarpiš sem nefndin hafši til umfjöllunar byggir aš miklu leyti į nišurstöšum Hęstaréttar ķ Lżsingarmįlinu (16. jśnķ og 16. sept.) žar sem endanlegt uppgjör bķlalįns var til umfjöllunar. Žaš gefur augaleiš aš fordęmisgildiš er takmarkaš fyrir hśsnęšislįn sem tekin eru til langs tķma og eru enn aš stęrstum hluta óuppgreidd. Žaš sem telja mętti žolanlega nišurstöšu fyrir įgreiningsašila ķ Lżsingarmįlinu vęri ķ raun afleit nišurstaša ķ tilfelli margra žeirra sem skulda gengistryggš hśsnęšislįn. Žess vegna hefši veriš smekklegra aš bķša meš frumvarp žetta enn um sinn fyrst žau (rķkisstjórnin) į annaš borš vilja lįta dómskerfiš taka erfišar pólitķskar įkvaršanir.

Žaš sem ég ętti erfišast meš aš sętta mig viš vęri ef śrskuršur um ólögmęti gengistryggšra lįna leiddi ekki til žess aš fjįrmįlafyrirtękin og eftirlitsašilarnir žyrftu aš gjalda fyrir. Žvert į móti viršast lįnžegar og neytendur eiga aš borga brśsann afturvirkt og var žó greišslubyršin ęrin fyrir.

Siguršur Hrellir, 18.12.2010 kl. 08:19

Svo samręmist žaš illa réttlętistilfinningu manns aš efnahags- og višskiptarįšherra ķ umboši rķkisstjórnarinnar og fallvalts meirihluta į Alžingi sé nś aš breyta löggjöfinni lįnžegum ķ óhag og žaš įšur en dómstólar hafa kvešiš upp sinn dóm. Gleymum žvķ ekki aš žaš var Gylfi Magnśsson, forveri Įrna Pįls ķ embętti sem hvatti lįnžega til aš leita réttar sķns fyrir dómstólum.

Siguršur Hrellir, 18.12.2010 kl. 08:42

Takk fyrir greinagóšar skżringar į um hvaš mįliš snżst og tilraun til aš koma žvķ til löggjafans. Tek undir meš žér; "Svo samręmist žaš illa réttlętistilfinningu manns aš efnahags- og višskiptarįšherra ķ umboši rķkisstjórnarinnar og fallvalts meirihluta į Alžingi sé nś aš breyta löggjöfinni lįnžegum ķ óhag og žaš įšur en dómstólar hafa kvešiš upp sinn dóm."

Hvernig sem allt veltist, gangi žér vel.

Magnśs Siguršsson, 18.12.2010 kl. 11:46

Bęta viš athugasemd [Innskrįning]

Ekki er lengur hęgt aš skrifa athugasemdir viš fęrsluna, žar sem tķmamörk į athugasemdir eru lišin.